Khấu trừ thuế là việc tổ chức, cá nhân trả thu nhập thực hiện tính trừ số thuế phải nộp vào thu nhập của người nộp thuế trước khi trả thu nhập. Dưới đây là hướng dẫn điền chứng từ khấu trừ thuế thu nhập cá nhân mới nhất cho người nộp thuế.

- Từ nay, tính chính xác thuế TNCN chỉ cần 2 bước đơn giản

- Cách tính thuế thu nhập cá nhân đơn giản mọi người cần biết

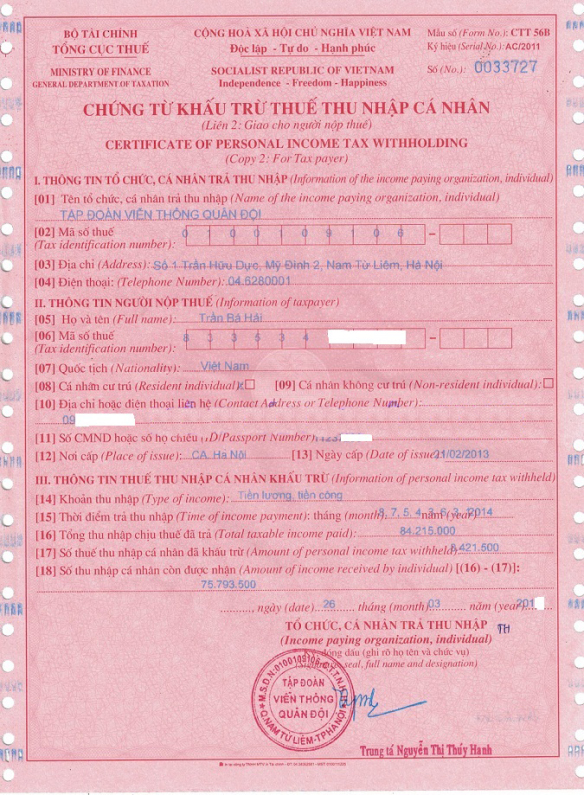

Mẫu chứng từ khấu trừ thuế cá nhân

I. THÔNG TIN TỔ CHỨC, CÁ NHÂN TRẢ THU NHẬP

[01] Tên tổ chức, cá nhân trả thu nhập: Ghi đầy đủ tên tổ chức trả thu nhập bằng chữ IN HOA theo Quyết định thành lập hoặc Giấy chứng nhận đăng ký kinh doanh. Nếu là cá nhân thì ghi đầy đủ tên cá nhân bằng chữ IN HOA theo Chứng minh nhân dân hoặc Hộ chiếu của người đó.

[02] Mã số thuế: Ghi mã số thuế của tổ chức trả thu nhập theo Giấy chứng nhận đăng ký kinh doanh hoặc Thông báo mã số thuế của tổ chức.

[03] Địa chỉ: Ghi địa chỉ của tổ chức trả thu nhập theo Giấy chứng nhận đăng ký kinh doanh.

[04] Điện thoại: Ghi số điện thoại của tổ chức trả thu nhập.

II. THÔNG TIN NGƯỜI NỘP THUẾ

[05] Họ và tên: Ghi họ và tên của người nộp thuế bằng chữ IN HOA theo Chứng minh nhân dân hoặc Hộ chiếu.

[06] Mã số thuế: Ghi đầy đủ mã số thuế của người nộp thuế theo Thông báo mã sô thuế được cấp.

[07] Quốc tịch: Ghi Quốc tịch của người nộp thuế.

[08], [09] Đánh dấu x vào ô tương ứng là cá nhân cư trú hoặc cá nhân không cư trú.

[10] Địa chỉ hoặc điện thoại liên hệ: Ghi địa chỉ hoặc số điện thoại để thuận tiện cho việc liên hệ giữa cơ quan thuế và người nộp thuế.

[11] Số CMND hoặc số hộ chiếu: Điền đầy đủ số CMND hoặc số chiếu.

[12] Nơi cấp, [13] Ngày cấp: Ghi theo CMND hoặc hộ chiếu.

III. THÔNG TIN THUẾ THU NHẬP CÁ NHÂN KHẤU TRỪ

[14] Khoản thu nhập: Ghi rõ loại thu nhập cá nhân nhận được, bao gồm: Thu nhập từ tiền lương tiền công, thu nhập từ kinh doanh, thu nhập từ đầu tư vốn,…

[15] Thời điểm trả thu nhập: Là thời điểm tổ chức, cá nhân trả thu nhập của tháng trong năm dương lịch. Trường hợp chi trả thu nhập trong khoảng thời gian thì phải ghi từ tháng nào đến tháng nào.

Ví dụ: Cơ quan trả thu nhập cho cá nhân trong 3 tháng 4, tháng 5, tháng 6 thì ghi: “tháng 4 đến tháng 6”.

[16] Tổng thu nhập chịu thuế đã trả: Là tổng số thu nhập mà tổ chức, cá nhân đã trả cho cá nhân trừ đi các khoản được miễn thuế.

Lưu ý: Tổng thu nhập chịu thuế = Tổng thu nhập – Các khoản được miễn

Theo quy định tại Điều 4 Luật thuế thu nhập cá nhân, điểm i Điều 3 Thông tư 111/2013/TT-BTC thì thu nhập từ tiền lương, tiền công được miễn thuế là khoản thu nhập từ phần tiền lương, tiền công làm việc ban đêm, làm thêm giờ được trả cao hơn so với tiền lương, tiền công làm việc ban ngày, làm việc trong giờ theo quy định của Bộ luật Lao động. Bao gồm: Phần tiền lương, tiền công trả cao hơn do phải làm việc ban đêm, làm thêm giờ được miễn thuế căn cứ vào tiền lương, tiền công thực trả do phải làm đêm, thêm giờ trừ (-) đi mức tiền lương, tiền công tính theo ngày làm việc bình thường; tiền ăn trưa, ăn giữa ca, tiền điện thoại,…

Tổng thu nhập chịu thuế chưa trừ các khoản giảm trừ, bao gồm: Giảm trừ gia cảnh, giảm trừ đối với các khoản đóng bảo hiểm, Quỹ hưu trí tự nguyện và giảm trừ đối với các khoản đóng góp từ thiện, nhân đạo, khuyến học.

[17] Số thu nhập cá nhân đã khấu trừ: Là số tiền thuế thu nhập cá nhân mà tổ chức, cá nhân đã khấu trừ của người nộp thuế (Thu nhập tính thuế * Thuế suất)

[18] Số thuế thu nhập cá nhân còn được nhận: Là số tiền mà cá nhân đó còn nhận được.

Lê Vy

- Từ khóa:

- Thuế thu nhập cá nhân

Mục lục bài viết

Mục lục bài viết